由材料委天津研究院编写的《2017十三五新材料技术发展报告》(简称《白皮书》)将于近期发表。《白皮书》以图文形式就高性能高分子材料、先进能源与电子材料、先进结构与复合材料、新型功能材料、材料基因工程包含的各类材料及产业布局等相关领域进行了详细的解读。并在此基础上就我国新材料产业的发展趋势进行了预测,将为我国新材料行业的健康发展和相关产业管理工作提供一定的支撑及建设性意见,旨在为政府及业界决策提供参考。

现将高性能高分子材料领域内容摘录如下。

高性能高分子材料

◎ 高性能分离膜

◎ 环境友好生物基材料

◎ 特种工程塑料

◎ 功能性光学薄膜

高性能分离膜

综述

分离膜是一种具有选择性透过能力的膜型材料,其可在两种相邻流体相之间构成不连续区间并影响流体中各组分的透过速度。高性能分离膜作为新型高效分离技术的核心材料,具有高分离性能、高稳定性、低成本和长寿命等特征,是实现节能减排和环境保护的重要基础材料,在石油化工、医药、食品、电子、水处理与净化、海水淡化和空气净化等领域具有良好的应用前景。据MarketsandMarkets 预测,2021 年全球分离膜市场规模将达到119.5 亿美元,复合年均增长率为10.3%。

根据分离原理和推动力的不同,高性能分离膜可以主要被分为微滤膜(MF)、超滤膜(UF)、纳滤膜(NF)、反渗透膜(RO)、正渗透膜(FO)、电渗析膜(ED)、渗透汽化膜(PV)、气体分离膜(GS)等几大类。

从全球发展现状来看,以美日为代表的国外企业在高性能分离膜领域优势较为明显,尤其是在反渗透膜领域,形成了寡头垄断的格局,且在正渗透膜、气体分离膜等热点研究领域优势明显。相比较而言,我国在高性能分离膜研究领域的起步较晚,且中低端产品居多,尤其是在高性能反渗透膜、正渗透膜领域仍与国外企业有着较大差距。但是在我国政策及资金的大力支持下,我国的高性能分离膜研发进展迅速,在微滤、超滤膜领域已达到国际先进水平。

国内外进展

(一)国外进展

国外在高性能分离膜领域起步较早,发展较为成熟,尤其是在反渗透膜领域已基本形成了垄断局势。在所有海外国家中,美国和日本在高性能分离膜领域的领先优势尤为明显。

美国在高性能分离膜领域的代表型企业有覆盖面较大的陶氏杜邦公司(DowDuPont)、科氏滤膜系统有限公司(Koch Membrane Systems,Inc, KMS)、懿华水处理技术公司(Evoqua Water Technologies LLC),专注于气体分离膜的Air Products and Chemicals 公司、MembraneTechnology & Research 公司、Air Liquide Advanced Separations(ALaS)公司以及Generon 公司,在正渗透膜领域较为领先的Hydration Technology Innovations(HTI)公司和Oasys Water 公司等。2017 年10 月,GE 水处理被法国苏伊士环境集团(Suez Environnement)收购后,美国在高性能分离膜领域的优势有所减弱。但是陶氏杜邦和科氏仍在努力维持自己的优势,近一年内做出了很多成果。2017 年9 月26 日,陶氏杜邦宣布其水处理及过程解决方案业务部将为计划于2018 年4 月开始商业运营的阿曼Barka 海水淡化厂的Barka IWP 提供超过22,000 个陶氏杜邦FILMTEC? 反渗透膜元件。科氏则在2017 年3 月宣布推出用于苛性碱回收再利用的Causti-COR?纳滤系统,2017 年5 月又与ADM 公司合作,用其PURON®HF 超滤系统为ADM 工厂的水处理设备升级,2017 年9 月宣布FLUID SYSTEMS® 反渗透膜与纳滤膜产品线回归。气体分离领域,空气化工产品公司2017 年在液化天然气生产、生物质制氢领域取得订单,同时发布了新的PRISM®N3 氮气分离膜,其分离效率提升近一倍。MTR 则在2017 年推出了新的溶剂脱水膜,主要用于乙醇,异丙醇,乙腈和四氢呋喃的脱水,经该分离膜处理的溶剂其含水量较目前的分离措施可降低0.1-1%。

日本方面,高性能分离膜领域覆盖较全的公司有日东电工株式会社(NITTODENKO CORPORATION)、东丽株式会社(Toray Industries,Inc.),另外还有偏向气体分离的宇部兴产株式会社(UBE INDUSTRIES,LTD.)、专注于超滤微滤的旭化成株式会社(Asahi Kasei Corporation)。2017 年10月18 日,旭化成的水处理用中空纤维过滤膜“Microza?”确定被科威特市近郊的反渗透膜法海水淡化装置“多哈Phase1”作为预处理膜采用。

欧洲方面,在高性能分离膜领域较为领先的企业有法国苏伊士环境集团、德国OSMO Membrane Systems GmbH、德国迈纳德(MICRODYN-NADIRGmbH),以及以水通道蛋白和正渗透为主要特色的丹麦Aquaporin A/S、专注于无机膜研发的法国TAMI Industries、较早进行均相电渗析膜和双极膜研发生产的德国Fumatech 等。2017 年,欧洲在该领域内成果颇丰。2017 年10月,法国苏伊士环境集团以34 亿美元的价格完成了对GE 水处理工艺技术业务的收购。同月,新加坡达阔水技术(Darco Water Technologies Ltd.)与丹麦Aquaporin A/S 共同发起了一项正渗透废水处理联合试点项目,将在废水处理中使用Aquaporin 公司的正渗透膜产品Aquaporin Inside? FO,该项目的重点是价值数十亿美元的半导体工业废水的处理。2018 年1 月8 日,迈纳德宣布收购意大利Oltremare(奥纯麦芮),拓展其事业版图。

(二)国内进展

随着中国经济步入新常态,实现工业经济与绿色、可持续发展相融合愈发必要。进入“十三五”以来,随着水资源总量控制和水权交易政策的不断出台,以及水污染防治政策法规的密集落地,水处理行业迎来了蓬勃发展的新时期。

而膜法水处理技术是解决资源型缺水、保障我国水资源安全的重要举措,是传统工艺改造、实现资源回收利用的关键核心,更是在水环境保护、污水治理中承担重要角色。为此,在科技部制定的《“十三五”材料领域科技创新专项规划》中,新型功能与智能材料方向规划了高性能分离膜技术,重点研究高性能海水淡化反渗透膜、水处理膜、特种分离膜、中高温气体分离净化膜、离子交换膜等材料及其规模化生产、工程化应用技术与成套装备,制膜原材料的国产化和膜组器技术,旨在攻克高性能分离膜方向的基础科学问题以及产业化、应用集成关键技术和高效成套装备技术。

目前,我国膜产业已经步入一个快速成长期,超滤、微滤、反渗透等膜技术在能源电力、有色冶金、海水淡化、给水处理、污水回用及医药食品等领域的应用规模迅速扩大,新兴技术,例如正渗透、双极膜电渗析等,也有多个具有标志性意义的大工程相继建成并投产。据中国膜工业协会统计,2011-2016年我国膜产业市场的年均增长速率保持在27% 以上,且今后几年我国的膜产业将继续保持两位数以上的增幅。2016 年,我国整个膜产业市场规模突破1400亿元大关,预计2017 年市场规模将达到1600 亿元以上。据前瞻产业研究院测算,到2023 年我国膜产业产值将接近4000 亿元。而膜产品制造业的年增长率也将超过20%,大大高于国际水平。

总体而言,现阶段我国膜技术发展前景良好。我国从事分离膜研究的院所、大学超过120 家,其中大约30 个研究团队活跃在国际学术前沿。膜制品生产企业400 余家,工程公司近2000 家,在几乎所有的分离膜领域都开展了工作。

发展趋势及建议

目前,我国分离膜市场处于高速且平稳的发展态势。但同时,我国膜产业也存在一些不足:

针对上述问题,对于未来我国在高性能分离膜领域的发展提出以下几点建议:结合我国环境与资源现状,研发适合我国国情的新产品、新技术,从而带动膜产业的创新意识与创新能力;落实科技部制定的《“十三五”材料领域科技创新专项规划》,从技术源头入手,提升产业的竞争力;注重膜产业配套能力的发展,自主开发与引进吸收并举,快速提升产业链中的薄弱环节;加强高校研究院所与企业间的合作交流,开辟新的应用领域,发挥各自资源优势,实现产学研协同发展;努力培育几家行业内的龙头企业,通过示范效应,建立并完善分离膜产业标准,提升产品品质和市场认可度。

环境友好生物基材料

概述

随着当今世界能源、环境危机问题日益严重,推动环境友好型生物基材料的发展,以替代石化资源和减少白色污染,促进环境保护变得愈发重要。聚乳酸(PLA)也称为聚丙交酯,属于聚酯家族,是一种新型的生物基可生物降解材料。聚乳酸是以乳酸为主要原料聚合得到的聚合物,原料来源充分且可以再生。乳酸来自淀粉原料,而淀粉可由植物资源(如玉米、木薯)提取。淀粉经糖化得到葡萄糖,再由葡萄糖及一定的菌种发酵、纯化制成乳酸,后者经进一步化学合成反应制得聚乳酸,生产过程环保无污染。聚乳酸制品具有良好的生物可降解性,使用后能被自然界中完全降解,最终生成二氧化碳和水,被植物吸收,从而实现在自然界的绿色循环,这对保护环境非常有利。因此,聚乳酸已被公认为替代石油基塑料最具前景的环境友好材料。聚乳酸的合成、应用、降解与再生示意图如下:

图- 聚乳酸的合成、应用、降解与再生

我国重视发展聚乳酸制造与应用技术。科技部制定的《“十三五”材料领域科技创新专项规划》中明确提出耐高温聚乳酸等新型生物基材料、生物基纺织材料关键技术等重点基础材料技术提升与产业升级是发展重点之一。2017 年8 月,国家重点研发计划所属重点基础材料技术提升与产业化专项——《高品质聚乳酸纤维及其纺织品规模化制备与应用》开始启动,这将对我国聚乳酸制造与应用技术体系的完善与成熟起到推动作用。

产业现状

(一)全球市场及格局

除优异的生物降解性能外,聚乳酸的透明度、力学性能等与聚苯乙烯、聚对苯二甲酸乙二醇酯等石油基聚合物相近,可有效替代石油基高分子材料;聚乳酸具有良好的加工成型性能,可采用注塑、吸塑、挤出成型、吹膜成型、发泡成型等方式加工;具有良好的抑菌性能,可广泛应用于塑料制品、纺织纤维、包装材料、医疗卫生等领域,市场前景十分广阔。

据GRAND VIEW RESEARCH 报告,2016 年全球聚乳酸市场规模为12.9 亿美元。随着包装、个人护理品和纺织品用材料使用量的日益激增,预计未来聚乳酸市场将出现大幅增长。其中包装业务占据最大份额,2016 年已达到59.1%。此外,预计未来8 年(到2025 年),可降解塑料在购物袋、一次性餐具等领域的需求也将大幅增加。聚乳酸的最大市场欧洲由于在各种终端应用领域(食品、饮料、化妆品、药品等)实施生物基塑料的监管规范,预计从2017 年到2025 年市场收入将以19.2%的复合年增长率增长。

(二)国外企业及进展

国外聚乳酸企业主要集中在美国、日本以及欧洲国家,生产技术领先,产能较大。纵观全球,综合实力名列前茅的公司往往都是专门生产和销售PLA 的企业。目前,美国NatureWorks 是全球领先的PLA 企业,其合作网络覆盖全球,世界众多厂商均使用其生产的Ingeo 树脂加工、生产PLA 制品,近年来不断推出3D 打印用PLA 新配方。荷兰Corbion 公司与Total 公司共同开发的耐高温PLA 也处于世界领先行列,在建工厂产能巨大,是未来有力的竞争企业之一。

NatureWorks 在聚乳酸3D 打印材料方面继续发力,继2016 年3 月29 日发布高冲击强度与耐热性3D 打印长丝新配方后,2017 年2 月28 日又推出可媲美ABS 耐热性和抗冲击性的3D 打印长丝Ingeo PLA 的新配方,有望销往北美、亚洲以及欧洲。

NatureWorks 工厂位于美国内布拉斯加州布雷尔市;2016 年新建实验室从事乳酸发酵的研究及产业化发展。

Corbion 公司则通过扩大产能巩固其在PLA 的市场地位。2016 年11 月14 日,Corbion 公司宣布在泰国建设年产75000吨、一体化生产Luminy® 的工厂,并于2018 年下半年投产。此外,2017 年3 月2 日,Total 与Corbion 共同投资的TotalCorbion PLA 新公司宣布正式生产和销售聚乳酸聚合物的业务。

(三)国内企业及进展

据MarketsandMarkets 预计,从2015 年到2020 年,聚乳酸全球市场的年增长率将达到20.9%,到2020 年全球聚乳酸消费市场将达到51.6 亿美元。由于消费者和塑料制造商环保意识的日益增强,加上政府立法的支持,亚太地区将成为消费增长最快的市场。

我国PLA 生产企业主要集中在长三角和珠三角地区,特别是长三角地区产业集中、集群规模大、竞争力强。首屈一指的是浙江海正,其聚乳酸生产技术在国内领先且产能高;珠三角地区仅有光华伟业,但产业链成熟,产学结合紧密,所占市场份额仅次于浙江海正,其PLA 生产目前在我国也属领先地位。

值得特别指出的是,目前我国聚乳酸设计产能已超过20 万吨/ 年(见下表)。目前,世界最大的丙交酯生产企业Corbion-Purac 的丙交酯生产规模仅为75000 吨/ 年,而我国至今没有实现丙交酯的产业化生产,因此我国聚乳酸生产用丙交酯市场被其垄断。为解决我国发展聚乳酸产业的这一瓶颈问题,“金丹生物新材料有限公司”采用南京大学“国家有机毒物污染控制与资源化工程技术研究中心”开发的“生物质有机胍催化法全绿色封闭循环工艺合成光学纯L- 丙交酯”的原创技术,正在建设“10000吨/ 年L- 丙交酯联产1000 吨/ 年聚L- 乳酸”连续化生产装置,预期于2018 年7 月实现稳定生产后立即开展100000 吨/ 年L- 丙交酯生产线的设计与建设。“无锡南大绿色环境友好材料技术研究院有限公司”采用南京大学“国家有机毒物污染控制与资源化工程技术研究中心”开发的“生物质有机胍催化法全绿色工艺合成聚乳酸”原创技术正在建设“5000 吨/ 年聚L- 乳酸”连续化生产装置,预期于2018 年10 月实现稳定生产后立即开展100000 吨/ 年聚L- 乳酸连续化生产装置的设计与建设。

2017 年以来我国PLA 市场增长迅速,其中光华伟业2017 年上半年度环境友好型生物材料实现销售收入3,319.74 万元,同比增长34.25%;3D 打印业务实现销售收入153.37 万元,同比增长211.53%。

此外,国内政策利好消息不断,PLA 主要企业通过扩大产能巩固市场地位。海正加紧了于2015 年立项启动的5 万吨PLA项目建设,预计于2019 年初投产,届时海正PLA 的年产量将达65000 吨;九江科院生物化工有限公司2017 年中首期工程建成投产,计划2018 年启动二期万吨级高性能聚乳酸及改性生物降解材料生产线的建设。

发展趋势及建议

聚乳酸作为一种绿色环保材料,具有取代传统石油基高分子材料的潜力,可有效地缓解对石化资源的依赖及减少白色污染问题。再加上《“十三五”材料领域科技创新专项规划》、国家重点研发计划等利好政策,可以预见我国聚乳酸产业在未来有巨大的发展空间。鉴于此,聚乳酸的发展趋势与建议如下:

特种工程塑料

概述

特种工程塑料是指综合性能较高,长期使用温度在150℃以上的一类工程塑料,具有独特、优异的物理性能,主要应用于电子电气、航空航天、汽车、医疗等高科技领域。

我国科技部制定的《“十三五”材料领域科技创新专项规划》报告中明确指出特种工程塑料是重点发展的先进结构材料技术之一,且制定了将特种工程塑料等高端产品的自给率5 年内从30% 提高到50% 的目标。其中高性能聚醚酮、聚酰亚胺、耐辐照型聚酰亚胺纤维等被列为重点发展材料。

聚酰亚胺(PI)是一类分子链中含有环状酰亚胺基团的高分子聚合物,可分为均苯型PI、可溶性PI、聚酰胺- 酰亚胺(PAI)、聚醚亚胺(PEI)。作为一种特种工程材料,已广泛应用在航空航天、微电子、分离膜、激光等领域。

近年来,各国都在研究、开发及利用聚酰亚胺,并将PI 列为“21 世纪最有希望的工程塑料”之一。鉴于其优异的性能,又被称为是“解决问题的能手”,人们普遍认为“没有聚酰亚胺就不会有今天的微电子技术”。

聚醚醚酮(PEEK)是一种半结晶态芳香族热塑性工程塑料,被誉为“工程塑料综合性能之王”,自问世起就被称为战略性军工材料。由于PEEK 具有极其出色的物理、化学及力学性能,在许多特殊领域可以替代金属、陶瓷等传统材料,在减轻质量、提高性能方面贡献突出,成为当今最热门的高性能工程塑料之一。PEEK 在航空航天领域可以替代铝和其他金属材料制造飞机零部件;在能源电力领域可作为电线电缆、线圈骨架等材料用于核电站;在电子信息领域中可用于晶片承载绝缘膜、印刷线路板和高温接插件等;在医疗领域用于生产灭菌要求高、需反复使用的手术和牙科设备,并且可以替代金属制作的人造骨骼;在汽车和其它机械工业领域,“以塑代钢”作用尤为突出,常作为金属不锈钢和钛的替代品用于制造发动机内罩、汽车轴承、离合器零件、垫片、密封件、保险杠等各种零部件,另外也可用于汽车的传动、刹车和空调系统中。

产业现状

(一)聚酰亚胺(PI)

聚酰亚胺材料具有优异的耐高温、耐低温、高强高模、高抗蠕变、高尺寸稳定、低热膨胀系数、高电绝缘、低介电常数与低损耗、耐辐射、耐腐蚀等优点,同时具有真空挥发份低、挥发可凝物少等空间材料的特点,可加工成聚酰亚胺薄膜、耐高温工程塑料、复合材料用基体树脂、耐高温粘结剂、纤维和泡沫等多种材料形式,因此在许多高新技术领域具有广阔的应用前景和巨大的商业价值。

在聚酰亚胺的产业链中,聚酰亚胺单体是由二元酐和二元胺合成,在极性溶剂中先进行低温缩聚,获得可溶的聚酰胺酸,成膜或纺丝后加热至300℃左右脱水成环转变为聚酰亚胺;产品以薄膜、涂料、纤维、工程塑料、复合材料、胶粘剂、泡沫塑料、分离膜、液晶取向剂、光刻胶等为主,可应用到航空航天、电气绝缘、液晶显示、汽车医疗、原子能、卫星、核潜艇、微电子、精密机械包装等。

1、全球市场及格局

PI 技术在世界范围内呈寡头垄断局面,技术封锁严密。PI 薄膜发展较好,拥有技术的巨头企业较多,但PI 薄膜仍属于高技术壁垒行业。目前全球产能仍然主要由国外少数企业所垄断,包括美国杜邦、日本钟化、韩国SKPI 以及日本宇部兴产株式会社等。据美国调查咨询公MarketsandMarkets 数据显示,2017 年全球PI 薄膜的市场规模为15.2 亿美元,预计2022 年将达到24.5 亿美元。

而PI 纤维、PI 涂料、PI 工程塑料技术只集中在极少数公司手中,几乎垄断市场。如PI 纤维的供应主要集中在德国赢创的P84 纤维和我国长春高琦的轶纶纤维,其应用领域广、需求市场正在扩大。

美国、欧洲、日本是世界上聚酰亚胺最主要的消费市场,如美国主要消费领域是塑料;日本主要消费领域是薄膜和塑料;而未来亚太地区将会是最主要的增长市场。随着航空航天、汽车、电子工业等领域的高速发展,PI 应用领域不断扩大,待开拓市场巨大。MarketsandMarkets 预计在2017-2022 年期间,柔性印刷电路将成为全球聚酰亚胺薄膜市场规模最大、增长最快的应用领域;2016 年全球聚酰亚胺薄膜市场中,电子和汽车分别占据第一、第二的市场份额,而航空航天领域预计将在2017-2022 年间显著发展;未来,亚太地区将成为最大的聚酰亚胺薄膜市场,中国、印度、日本和韩国是这一地区的PI 薄膜市场的主力。

2、国外企业及进展

目前国外聚酰亚胺产业集中在少数国家的少数企业。如PI 纤维产品,其生产与销售主要集中在德国赢创;PI 薄膜技术掌握在杜邦、钟化及宇部兴产手中。沙特基础工业公司和韩国SKPI 公司的PI 产品也在世界市场上占有一席之地,各有优势。

聚酰亚胺技术壁垒高,各公司对知识产权保护严密。2017 年5 月24 日韩国SKPI 美国分公司侵权日本钟化聚酰亚胺薄膜知识产权一案终于尘埃落定。此案历时两年,美国当地法院判定韩国SKPI 赔偿日本钟化约1349 万美元。

目前,全球聚酰亚胺市场发展平稳。据杜邦2017 年第三季度财务报告称,Vespel® 工程塑料在航空航天和电子市场势头迅猛;宇部兴产2017 年上半年度财务报表指出,聚酰亚胺业务由于以电路板为主的薄膜销售增加,销售额看涨;钟化2017 年上半年度财务报告也指出由于智能手机厂商新机型的需求增大将提高产能,同时推动其聚酰亚胺薄膜的销售增长,但今后会根据数字化设备的发展及时调整聚酰亚胺薄膜的供需体制。

各大公司均加大研发力度,力求推陈出新,但并不见有增加产能的举动。2017 年11 月14 日,SABIC 发布消息称将于2018年推出基于高性能材料组合的多款差异化产品,包括EXTEM?热塑性聚酰亚胺(TPI) 树脂的长丝;宇部兴产2017 财年年报中表示要优先摆脱聚酰亚胺赤字情况,薄膜暂时保持现状,加速涂料的科研;宇部兴产中期经营计划决定对聚酰亚胺业务重新审视经营模式,进行业务重建,在涂料方面集中力量研发柔性显示材料,在薄膜方面提高电路板(FPC)市场占有率并扩大销售双面COF 薄膜。

3、国内企业及进展

由于聚酰亚胺生产成本高、技术工艺复杂、产品稳定性较差等问题,我国产业化进程缓慢。但是,我国聚酰亚胺的应用已经拓展到航空、航天、微电子、环保、交通等多个领域。

PI 产业遍布全国各地,较强的企业集中在台湾、珠三角和东北地区。台湾的达迈科技在世界市场也占有一定的份额,营收也是节节攀升;长春高琦的轶纶纤维和独创的特种纸都在技术上处于世界领先水平。而其他公司多以科研院所为依托,研发投入与生产投入并举。

但与国外先进国家相比,国内企业总体实力上还存在一定差距。纵观各企业,装置规模小,多数生产装置仅为百吨级;产品较为单一,主要以PI 薄膜为主,其它种类产量很少;产品精细化程度不够,应用领域也主要是薄膜和模塑料。

(二)聚醚醚酮(PEEK)

PEEK 分子链由苯环和相连的酮基、醚基构成,苯环为PEEK 材料提供了刚性,醚键提供了韧性,因此PEEK 是韧性与刚性兼备的综合性材料。此外,PEEK 的耐热性、耐水解性、耐溶剂性、电绝缘性、抗辐射性、抗疲劳性优异,且有一定的生物相容性,氧指数较高,燃烧时产生的烟少且无毒。

PEEK 树脂是由英国帝国化学工业集团(ICI)于20 世纪70 年代末开发。作为一种战略性军工材料,在其问世之初就被许多国家限制出口。随着PEEK 材料在民用领域的应用扩大才逐渐放宽,但是由于其价格昂贵,极大地限制了PEEK 的广泛应用。为此,我国将PEEK 材料的研制列为国家重点科技攻关计划和国家“863”计划,吉林大学特种工程塑料中心开发出具有自主知识产权的PEEK 合成路线,实现了PEEK 的大批量生产。

1、全球市场及格局

MarketsandMarkets 于2017 年2 月发布的PEEK 市场报告预计到2021年,全球PEEK 市场将达到6.643 亿美元,2016 年至2021 年的复合年增长率为6.3%。在全球PEEK 市场,新的应用和产品等级将在航天和国防等工业领域得到发展。此外,北美用于航空航天和医疗行业PEEK 的快速增长将导致未来五年PEEK 市场的高速增长。

由于技术壁垒高,研发投入大,目前掌握PEEK 聚合工艺的企业并不多,全球市场属于寡头竞争格局,主要集中在欧洲和中国。其中,国外主要以英国威格斯(Victrex)、比利时索尔维(Solvay)、德国赢创工业(Evonik)为主,国内企业主要有吉林省中研高分子材料股份有限公司(简称中研股份)、盘锦中润特塑有限公司、长春吉大特塑工程研究有限公司和广州金发科技等。

2、国外产业格局

全球市场以欧洲为主,主要生产企业包括英国威格斯、比利时索尔维和德国赢创。其中威格斯的VICTREX PIPES?作为金属材料替代管道系统可减重高达70%,现已进军航空航天市场,被指定用于空客A350 XWB 的货舱排水系统,可用于低压液体处理系统、电缆管道和保护外套,能够使飞机制造者提高现有和新商用飞机的效率。

伴随着全球市场需求的增长,各大企业纷纷投资扩大产能,巩固在PEEK 市场的地位。据MarketsandMarkets 报道,2015 年,英国威格斯占PEEK 市场最大市场份额,预计在未来几年将继续占据主导地位。最近,威格斯公司将其PEEK 的产能扩大到7150 吨。比利时索尔维占据PEEK 市场的第二大市场份额。此外,2017 年11 月,由德国赢创工业集团和吉林大学共同组建的中外合资高新技术企业吉大赢创高性能聚合物(长春)有限公司飞翔项目二期—聚醚醚酮工艺设备升级项目投产,企业产能增长50% 以上,产值将实现翻番。

除了扩大产能外,威格斯还通过收并购进一步巩固其在PEEK 市场的领导地位。2017 年4 月,威格斯收购了在航天、汽车和工业应用领域广受认可的PEEK 纤维全球领先制造商Zyex。这一举措使得威格斯可以基于VICTREX? PEEK 的差异化解决方案来开拓新的市场,借助规模效益、生产能力和专业技术来加速现有和全新的PEEK 纤维应用市场发展。除了把握开发现有和新的应用所带来的机会外,这次收购还可让威格斯在2016 年成立的增材制造联盟基础上,在纤维领域探索潜在的增材制造。而在此之前,威格斯的聚芳醚酮已经在长丝熔融和粉料激光烧结的3D 打印零件中得到应用,同时该公司还在积极开发新的解决方案,其中目标之一是提高增材制造技术“激光烧结”中所使用的粉料的重复利用率。

此外,索尔维也在积极拓展其PEEK 在医疗领域的市场,2017 年11 月,索尔维推出新的碳纤维增强、可用于植入性器械的射线可穿透聚醚醚酮Zeniva® ZA-600 CF30。该材料具有与皮质骨相近的模量,与植入器械用金属不同的是,它可以通过保持周围骨组织的正常应力,尽可能减少植入器械对骨密度的影响。

3、国内产业格局

由于技术壁垒高,投资风险大,我国能够生产PEEK 企业较少,且相对于威格斯、索尔维等国外PEEK 企业,国内企业的生产能力普遍较低。国内的PEEK 企业包括中研股份、盘锦中润特塑有限公司、长春吉大特塑工程研究有限公司、广州金发科技等。

中研股份是我国PEEK 主要的生产商,其PEEK 树脂生产使用的是其自行研发的催化剂体系,采用高温缩聚反应和气流涡旋粉碎工艺,可生产不同目数的PEEK 纯树脂超细粉系列产品;运用柱式叠网超微过滤方法还可生产超高纯PEEK 纯树脂颗粒;与耐高温结构材料和电绝缘材料进行复合改性,可生产各种牌号的复合改性专用料。2017 年2 月,中研股份研制出PEEK 复丝纤维及PEEK 单丝纤维专用料,进一步增强PEEK 纤维的综合稳定性,成功将PEEK 纤维推向量产化。

除中研股份外,盘锦中润特塑有限公司的1000 吨/ 年共聚醚醚酮生产装置现已投产和销售,其产能有效地保证了CoPEEK产品质量的稳定性和一致性。此外,金发科技作为国内改性塑料的龙头企业,采用了独特的技术生产PEEK 树脂,牌号为VisPEEK,已建成百吨级中试线,正在建设千吨级生产线,目前仅供给部分客户。此外,吴忠文为金发科技的首席科学家、广东省特种工程塑料企业重点实验室主任(金发科技所属实验室),可以预见金发科技在PEEK 领域具有广阔的发展前景。

发展趋势及建议

(一)聚酰亚胺(PI)

2017 年各大企业的PI 销售景气,盈利可观。杜邦、钟化、宇部兴产等各大厂家的PI 产品均在柔性覆铜板、柔性显示器、动力电池、智能手机等电子行业带动下健康发展。未来,PI 产业将随着电子行业的发展而调整结构,且市场潜力巨大,特别是亚太地区。

PI 产品主要朝着高性能化和低成本化方向发展,开发差别化和特殊应用领域的PI 产品也是重要的发展趋势。聚酰亚胺纤维已经成为重要的PI 产品,除德国赢创、我国长春高琦和江苏奥神外,SABIC 也即将于2018 年内推出基于高性能材料组合的多款差异化产品,如基于聚酰亚胺树脂的长丝。为适应市场需求,我们一方面要将PI 纤维等产品作为重要的发展方向,另一方面,利用地缘与市场优势,重点发展聚酰亚胺产业。我国聚酰亚胺产业发展需要攻破技术壁垒,并实现规模化量产,扩大产能。无论是国内还是国外,将聚酰亚胺以薄膜、涂料、层压板、工程塑料等产品拓展到国防军工、航空航天、微电子、能源动力等高科技领域已经成为了市场主流趋势之一。

亚太地区未来将成为最大的聚酰亚胺需求市场。我国地处亚洲,无论应对国内还是亚太地区市场都比其它国家,如德国、美国、日本等更具有优势;今后这些国家为争取市场份额势必将产地进行转移。因此,我国需要继续加大聚酰亚胺产业化技术的研发力度,重视改性等基础研发,着力解决聚酰亚胺高成本问题,尽快采用具有自主知识产权的聚酰亚胺生产工艺技术并逐步实现产业化工程技术的突破。为满足国内以及国际市场的需求,各大厂家也应逐步扩大产能,从百吨级逐渐成长为千吨级。

(二)聚醚醚酮(PEEK)

整体来说,我国在发展PEEK 材料方面已经突破了一些关键技术,有些制造商已经实现了千吨级产能。我国也有一些企业从事供应聚醚醚酮树脂的专用料及二次制品的研发,其中中研股份研制出PEEK 纤维专用料,PEEK 纤维量产化指日可待,产业发展前景乐观。针对我国PEEK 产业发展现状,未来发展趋势与建议如下:

第一,发展PEEK/ 碳纤维复合材料。长期以来,碳纤维增强PEEK 复合材料被设计用作航空材料,而随着加工技术的发展,未来在汽车轻量化、医疗植入器械等领域具有较大的发展前景。根据不同制造工业与工作条件,研发不同的PEEK/ 碳纤维预浸料工艺技术与品种,进一步开发连续碳纤维增强PEEK 复合材料,降低成本、开拓市场。

第二,加快3D 打印PEEK 材料发展。近年来,随着国内外市场对高分子聚合物3D打印的期望和热情越来越高,PEEK 在3D 打印领域的发展机会正逐步显现。推动PEEK材料的自主研发与加工工艺的创新,包括长丝熔融和粉料激光烧结及其它解决方案,加快在3D 打印PEEK 材料在航空航天、医疗等领域应用的步伐。

第三,推动PEEK 纤维向产业化发展。PEEK 纤维作为新一代纤维制品,国外已经有成功的案例和成型的应用,威格斯借助规模效益、生产能力和专业技术来加速现有和全新的PEEK 纤维市场发展。国内PEEK 纤维制品的研发较为落后,必须加快国产纤维级PEEK 树脂原料及PEEK 纤维制品的研究与开发,并提高纺丝技术与相关设备的制造能力,尽快将PEEK 纤维推向产业化。

功能性光学薄膜

概述

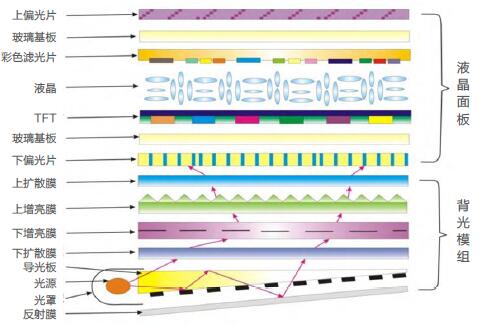

以高分子为基材的功能薄膜产品越来越广泛的应用在各领域中,尤其是具有光学功能的薄膜。光学薄膜大致可分为两组:偏光片和背光模组光学薄膜,主要应用领域是薄膜晶体管液晶显示屏(TFT-LCD)。液晶模组构造如下图,其中,背光模组主要包括反射膜、扩散膜、增亮膜等,聚酯光学膜一般用于液晶显示屏的背光模组部件;偏光片是由聚乙烯醇(PVA)薄膜、三醋酸纤维薄(TAC)膜、压敏胶层、保护膜等复合而成,其中PVA 膜和TAC 膜是最主要的膜层。

图- 液晶模组构造图

功能性光学薄膜作为重要的新材料,近年来受到了国家相关政策的关注与支持。我国科技部制定的《“十三五”材料领域科技创新专项规划》中要求大力发展新型显示技术,并将TFT 等印刷显示关键材料与技术作为发展重点之一。此外,国务院印发的《“十三五”国家战略性新兴产业发展规划》中的新材料提质和协同应用工程专栏中明确提出加快制定光学功能薄膜标准,完善节能环保用功能性膜材料配套标准。

产业现状

(一)全球市场情况

随着LCD 电视、手机、电脑等终端消费类电子产品市场需求的强劲增长,LCD 产业蓬勃发展,液晶模组市场的需求也将逐年增加。鉴于OLED 技术不够成熟且成本居高不下,同时LCD 技术本身不断向前发展,未来一段时期内LCD 电视仍将处于绝对主导地位,LCD 电视出货量将保持持续增长。LCD 电视市场规模的不断增长将有效带动上游相关产业(如液晶面板、光学膜片等)市场需求的持续增加。LCD 光学薄膜产业链如下表。

表-LCD 光学薄膜产业链

目前全球偏光片用PVA 膜呈现日本可乐丽一家独大的局面,其PVOH(PVA)薄膜从30 多年前开始就几乎一直垄断着这一应用领域;国内生产企业较少,安徽皖维集团有限责任公司是国内少数几家能批量生产PVA 光学膜的企业之一,其光学薄膜与TAC 膜复合后,可用于TN、STN、TFT 等液晶显示及偏光眼镜用偏光片的制造。

(二)国外企业及进展

光学膜市场长期以来被国外企业所垄断,国内进口依存度较高。目前,全球光学基膜基本由国外大公司生产,尤其是高档光学基膜产品的国内外市场,几乎都被日韩公司所垄断。其中在PET 光学薄膜领域,东丽是聚酯薄膜生产企业的巨头之一,掌握着光学膜的核心生产技术,旗下遍布的工厂PET 薄膜生产能力高,应用范围广,利润丰厚。

为应对聚酯光学膜的市场需求,日本三菱化学在中国扩大聚酯薄膜加工产品的生产设施。2017 年11 月24 日,三菱化学决定在三菱化学光学薄膜(无锡)公司引进新设备提高产能,以生产和供应液晶电视偏光板所用的离型膜等。投资额约15 亿日元,预计于2019 年4 月开始商业化量产。

SKC 在积极扩大薄膜事业,抢占市场方面动作频繁。2017 年3 月17 日,SKC 决定从美国Dow Chemical 收购SKC HAAS 的51% 股份,积极扩大薄膜加工事业,确保新成长动力。SKC HAAS 是2007 年由SKC 和美国化学企业Rohm & Haas(2009 年由Dow Chemical 收购)成立的合资公司,是韩国排名第一的薄膜加工、销售企业,在韩国天安和中国苏州设有生产线,其中用于LCD 显示器背光模组(BLU)的扩散膜和反射膜是其主要产品之一。SKC 认为在现有SKC 薄膜制造事业基础上,如果增加SKC HAAS 的薄膜加工事业,就能获得协同效应。

此外,2017 年10 月,SKC 在中国南通工厂组建新业务/ 化学/ 薄膜新事业据点,加快攻占中国市场,包括组建LCD/ 半导体用湿化学生产设施,以2021 年实现1300 亿韩元销售额为目标。

(三)国内企业及进展

中国是全球电视、电脑、手机主要的生产国和消费国,其中下游LCD 电视及面板产能不断向国内转移,从而带动上游光学膜产业快速发展。但与日韩等国家相比,我国LCD 面板的上游原料等自给能力相对较弱,主要依靠进口,呈现出货量高,但收入占比少的局面。近年来,在国家政策的扶持下,国内光学膜行业取得了一定进展。国内少数光学膜生产企业,例如康得新、皖维、乐凯、宁波激智科技股份有限公司等,陆续实现了光学膜产品生产技术的突破,所生产的光学膜产品逐步打破日、韩等企业的垄断。

康得新配套有年产2.5 万吨的光学膜基材PET、1 万吨保护膜和0.61 万吨UV 固化树脂。合肥乐凯具有5 条聚酯薄膜生产线、10 条精密涂布生产线和3 条聚酯切片生产线,资产规模近20 亿元,现已发展成国内最具影响力的光学膜生产及深加工产业集群。安徽皖维集团有限责任公司PVA 光学薄膜、PVB 树脂及膜片等产品处于行业技术最前沿,先后被列入国家重点科技攻关项目、国家火炬计划项目。

近年来,康得新为巩固其在光学薄膜的地位持续发力。据报道,康得新的光学膜一期项目年产2 亿平方米产能已经投产,产品结构更多地转向高附加值光学膜,有效地提升其盈利水平。此外,康得新光学膜二期项目1 亿平方米产能在建,其中光学级薄型PET 基材等产品已于2017 年初起陆续建成投产;PET 基材的自产可降低该公司光学膜的生产成本,增厚产品毛利。

按照合肥乐凯2020 年发展战略框架的部署,合肥乐凯将再建8-10 条聚酯薄膜及精密涂布生产线,进一步扩大经营规模,形成若干个年产量超万吨的光学基膜产品和若干个年产超千万平方米的功能膜产品,成为中国国内技术实力最强、市场占有率最高、国际一流的膜材料供应商,引领中国光学薄膜产业的发展。

此外,合肥乐凯科技产业有限公司主导制定的国家标准《光学功能薄膜聚对苯二甲酸乙二醇酯(PET)薄膜双折射测定方法》和行业标准《光学级聚酯薄膜预涂底层聚对苯二甲酸乙二醇酯(PET)薄膜》于2017 年双双荣获中国石油和化学工业联合会授予的全国石油和化学工业优秀标准项目称号。其中,《光学级聚酯薄膜预涂底层聚对苯二甲酸乙二醇酯(PET)薄膜》属于新型平板显示器用光学聚酯薄膜产品标准,适用于有可印刷、高附着等要求的深加工用光学聚酯薄膜。该标准产品充分满足了当前我国新型显示新材料的要求,并一举打破国外公司的技术壁垒。

2017 年6 月23 日,江苏裕兴为满足市场需求、扩大高端功能聚酯薄膜的生产能力、提高产品的市场占有率,凭借已具备的功能聚酯薄膜生产技术优势,拟以自有资金12,800 万元建设年产2 万吨高端功能聚酯薄膜生产线项目。

发展趋势及建议

与日韩等国家相比,我国LCD 面板的上游原料等自给能力相对较弱。我国在LCD 产业发展过程中较长的一段时期内,包括LCD 用光学薄膜在内的大部分上游原材料都需要从国外进口。但是在国家相关政策的扶持下,近年来,国内的少数光学薄膜企业,陆续实现了光学膜产品生产技术的突破,自主品牌所生产的光学扩散膜、增亮膜和反射膜等产品逐步打破日韩等企业的垄断,推动了液晶显示器用光学膜产品的国产化进程。针对我国光学薄膜产业发展现状,未来发展趋势与建议如下:

第一,推动光学级PET 聚酯切片和PET 光学基膜的研发与生产。我国在聚酯光学薄膜领域已具备一定的产业实力与技术积累,国内已有些企业可以实现部分光学材料的进口替代,但与国际巨头还有较大差距,特别是光学级PET 聚酯切片还几乎依赖于进口。因此,需要加快这方面的研究与生产,提高我国光学薄膜领域企业的综合竞争力。

第二,推动预涂层(primer)涂布液与预涂底膜的研发与生产。预涂底膜是光学聚酯薄膜深加工成为各类光学功能膜的基础。我国在该领域虽然也有一定的技术积累,但总体产业实力仍然落后,预涂层涂布液更是完全依赖进口。因此,需要加快这方面的研究与生产,提高综合竞争力。

第三,加强产业链联合,加快复合型& 新型光学功能膜的研究和开发。虽然我国已经具备增亮膜,扩散膜等基本功能性光学膜的生产实力,但是随着柔性化、轻量化和可穿戴等需求的出现,以及显示技术的进一步发展,更多的需要产业链加强合作,联合设计和开发复合型& 新型光学功能膜。

第四,加快PVA 光学膜进口替代步伐。鉴于目前我国PVA 膜等显示模组的关键材料对国外企业的依赖程度较高,我国应加快PVA 膜的国产化进程,使PVA 光学膜产品能逐步进入更多的内外资偏光片生产企业,努力实现国内PVA 光学膜的完全进口替代。

第五,加强其他新型光学材料的开发力度。如COP(环状聚烯烃)材料,其光学特性不输于TAC,而机械性、耐温性及耐候性还远超TAC,是最有机会成为新一代偏光片保护膜的材料。目前其技术掌握在极少厂家手中,如日本瑞翁,在国内还基本处于空白状态。再如CPI(流延聚丙烯)薄膜,这是柔性显示的关键材料之一。

第六,虽然OLED 目前还有不少的技术难题,难以马上成为市场主流,但是其趋势已经显露,与其相关的光学薄膜材料不应该被忽略,例如高阻隔膜、透明导电膜等。

第七,触控模组(TP)——作为人机交互的主流方式之一,广泛的应用于手机,PAD 等终端电子产品,那么TP 相关的光学功能薄膜也是需要关注的。

第八,加快制定并完善相关光学功能薄膜标准。随着光学膜市场的扩大及技术水平的提升,行业对标准化的要求也不断提高。

因此,需要加快制定光学功能薄膜标准,进一步完善光学功能薄膜行业国家标准体系,推动新材料提质和协同应用工程,从而促进光学功能薄膜产品在技术上的相互协调与配合,进一步优化产业结构,增强产品竞争力。

具体内容及其他新材料发展报告请点击下方阅读原文下载查阅。

- 国家自然科学基金委员会发布“十三五”第五批重大项目指南 | 包括石墨烯纤维、热塑性复合材料、金属-有机框架材料等 2020-08-14

- 国家自然科学基金委化学部十三五规划实施纪行:转型中的中国化学 2020-04-26

- 国家自然科学基金委员会发布“十三五”第四批重大项目指南 | 包括高火安全性高分子材料、氟醚橡胶、生物大分子等 2019-07-15

- 东林于海鹏/沈化赵大伟/UT-Austin余桂华 Nat. Commun.:全纤维素新材料 - 生物泡沫 2026-01-24

- 西安交通大学绿色化工与新材料研究院高分子化工新材料创新中心诚聘青年优秀教师和博士后 2026-01-09

- 不列颠哥伦比亚大学姜锋教授团队 AFM:建筑节能新材料 - 湿度响应性智能调光薄膜系统 2025-08-10

- 济南大学化学化工学院国家级人才团队招聘信息 - 教授、副教授、讲师、博士后(师资) 2025-12-10