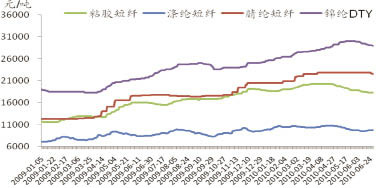

此外,从外部环境来看,2010年1~5月,受纺织内销市场增长平稳、对外出口持续恢复以及棉价高企等因素的综合影响,国内化学纤维类产品市场销售较好,产品售价累计同比增长明显,成为行业利润增长的重要原因。国家统计局数据显示,1~5月规模以上化纤企业的产销率为96.82%,产销衔接良好;产品的销售毛利率为8.37%,高于上年同期1.56个百分点。据中纤价格指数显示,1~5月粘胶长丝、粘胶短纤累计均价分别为34732元/吨、19532元/吨,同比增幅分别为17.36%、50.75%;涤纶短纤1~5月累计均价为10329元/吨,同比增长27.04%,虽然原料精对苯二甲酸价格同比亦在上升,但涨幅低于涤纶短纤的涨幅。腈纶短纤的累计均价为21908元/吨,同比增长62.16%;锦纶DTY、锦纶FDY、锦纶POY累计均价分别为27765元/吨、26369元/吨、25086元/吨,累计同比增幅分别达45.35%、58.92%、56.50%,锦纶纤维售价涨幅较大,还有个重要原因在于其原料己内酰胺供应偏紧,使得锦纶成本增大。

2009年1月5日~ 2010年7月5日主要化学纤维产品当日价变化趋势

数据来源:巨灵财经中纤价格指数

后期行业发展景气或将回落

虽然当前化学纤维制造业仍保持着恢复性增长,但从2010年初以来化纤业的赢利增速变化趋势来看,其增速回落尤为明显。2010年2月、3月、4月、5月,规模以上化学纤维制造业累计利润额同比增幅分别为86.5倍、8.9倍、3.1倍、2.0倍;化学纤维制造业利润额的同比增幅的持续收窄,部分由于上年同期的基数是递增的缘故(例如2009年1~5月利润额为26.88亿元,较2009年1~2月的0.27亿元,增长了99.0倍),但进一步结合化学纤维制造业的其他发展指标来看,我们将增加对后期化纤发展的担忧。

从化学纤维制造业增加值增速方面看,2010年1~5月,规模以上化学纤维制造业增加值累计同比增长15.8%,增速较2010年1~2月(22.3%)回落6.5个百分点;5月当月化学纤维制造业的工业增加值同比增速为7.6%,回落尤为明显,2010年2月、3月、4月三个月份化学纤维制造业当月增加值同比增速分别为12.3%、16.4%、13.0%,5月当月已经跌至10%以下。同时,化学纤维产品的下游支撑力度也在放缓,化学纤维产品售价逐渐下滑。2010年1~5月,规模以上纺织企业的化学纤维布的累计同比增速为12.15%,增速较2010年1~2月(20.74%)下滑了8.59个百分点.

国内方面,中国物流与采购联合会发布的制造业6月PMI为52.1%,低于上月1.8个百分点,已连续两个月出现回落。而6月主要原材料库存指数为49.4%,比上月下降1.6个百分点,已低于临界点,表明制造业市场需求的减弱;6月19日中国人民银行又宣布进一步推进汇率改革,人民币的升值压力随之加大。国际方面,欧盟主权债务危机对我国纺织产品出口的影响预计不久也将逐步显现;而国际贸易保护主义依然盛行。基于对以上诸多指标及内外两方面影响因素的综合考虑,进一步增加了我们对后期化学纤维制造业景气可能出现回落的担心。