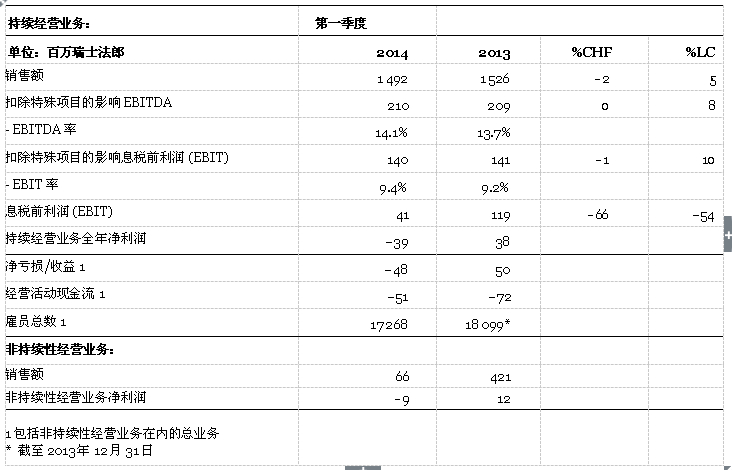

以当地货币计算,2014年第一季度持续经营业务销售额同比增长5%。以瑞士法郎计算,销售额较2013年同期的15.3亿瑞士法郎相比,下跌2%至14.9亿瑞士法郎。

扣除特殊项目的影响,息税、折旧及摊销前利润率(EBITDA)从13.7%上升至14.1%。

与合资企业ASK资产剥离相关的减值损失达0.84亿瑞士法郎,造成持续经营业务净利润从0.38亿瑞士法郎下滑至-0.39亿瑞士法郎。

科莱恩预期2014年全年销售增长率将实现中低个位数增长(按当地货币计算),扣除特殊项目的影响,EBITDA利润率将较2013全年有所上升。“科莱恩开启全年良好开端,销量增长良好,经营效益提升。”科莱恩首席执行官郭海力博士(Hariolf Kottmann)表示,“总体来说,我们企业正在不断完善,表现良好,但同时受制于宏观经济环境。我们的发展蓝图或多或少受到不利的汇率变化、欧洲暖冬,以及合资企业ASK资产剥离相关的减值损失等因素的影响。尽管如此,第一季度后的科莱恩正按理想的进度向全年目标迈进。”

主要财务数据

2014年第一季度:销量上涨带动销售额增长

2014年5月8日,瑞士穆顿兹——全球领先的特种化学品制造商科莱恩近日宣布,其2014年第一季度来自持续经营业务的销售额共计14.92亿瑞士法郎,上年同期为15.26亿瑞士法郎。以当地货币计算,销售额同比增幅为5%,该有机增长得益于4%的销量上涨和1%的价格上涨。

新兴市场和北美的不利汇率变化严重影响着以当地货币计算的销售额增长。主要受巴西雷亚尔、印度卢比、日元和美元不断走弱等不利的货币环境影响,以瑞士法郎计算的销售额呈2%的负增长。

科莱恩在拉丁美洲的销售额以当地货币计算同比大幅增长15%;亚太地区的销售额以当地货币计算同比增长11%,其中,中国和印度的销售额增长33%;鉴于所有科莱恩业务领域在中东和非洲地区均获增长,该地区的销售额以当地货币计算同比增长10%;在北美,除冰季节的强势归来抵消了冬季其他业务的走软,销售额以当地货币计算同比增长1%;受不利天气条件的影响,尤其是北欧和中欧,欧洲的销售额同比下跌1%;而南欧则以较低基数呈现增长。

除护理化学品外的所有业务领域均实现了中高个位数的销售增长。护理化学品的销售额与上年同期相持平,这完全是由于欧洲几乎不存在除冰季节。除此以外,护理化学品与其他业务领域并驾齐驱,增长幅度一致;催化和能源业务领域以良好的基调开启2014年,切实实现了预期增长;自然资源业务的石油与采矿服务业务单元和功能性矿物业务单元均实现了可观增长;塑料和涂料业务领域,尤其是颜料业务单元,取得了稳健增长。

受不利的销售组合和货币因素的影响,2014年第一季度毛利率为28.9%,与去年同期的29.2%相比略有下降。该下降部分因产能利用率下滑所带来的成本略微下滑以及销售价格上涨1%而抵消。

以当地货币计算,2014年第一季度来自持续经营业务的息税、折旧及摊销前净利润(扣除特殊项)为2.1亿瑞士法郎,与2012年的2.09亿瑞士法郎相比增长8%。并且,相应的EBITDA率与2013年第一季度的13.7%相比上涨14.1%。EBITDA率的上涨得益于持续推进的成本管控,以及科莱恩联营企业和合资企业收入提高。

2014年第一季度,特殊项目,包括重组、减值损失和交易相关的费用上涨为0.99亿瑞士法郎,高于2013年第一季度的0.22亿瑞士法郎,主要由合资企业ASK资产剥离相关的0.84亿瑞士法郎的减值费用(2014年第二季度披露)。由此,持续经营业务净亏损0.39亿瑞士法郎,而上年度同期的净收入为0.38亿瑞士法郎。

根据普遍季节性模式,2014年第一季度经营活动现金流为-0.51亿瑞士法郎,而2013年第一季度的经营活动现金流为-0.72亿瑞士法郎,经营活动现金流预计将随着2014的不断推进逐步提升。

公司2014年第一季度的净负债为15.62亿瑞士法郎,较截至2013年末的15亿瑞士法郎略高。2014年第一季度的负债比率(净负债/所有者权益)较2013年年底的54%增长至60%。

报告结构变化从2013年1月1日起生效

与此同时,科莱恩按计划进行了对纺织化学品、特种造纸、乳液业务、洗涤及中间体以及皮革服务五大业务单元的剥离。2013年9月30日,科莱恩圆满完成了其对纺织化学品、特种造纸、乳液业务向美国SK Capital投资公司的售让。2013年10月15日,科莱恩宣布将洗涤及中间体业务单元售让给国际化学投资者集团(ICIG),该交易已于2014年1月1日圆满达成。2013年10月30日,科莱恩宣布将皮革服务业务单元剥离给斯塔尔公司(Stahl),预计该交易将在2014年第二季度完成,目前尚在等待监管部门的批准。科莱恩将持有合资公司23%的股权。由此,这五大业务单元从2013年1月1日期均被归入“非持续性经营业务”。

2014年第一季度,非持续性经营业务销售额从2013年第一季度的4.21亿瑞士法郎(包含纺织化学品、特种造纸、乳液业务、洗涤及中间体以及皮革服务)下跌至0.66亿瑞士法郎(仅指皮革业务);净利润从2013年第一季度的0.12亿瑞士法郎下跌至-0.09亿瑞士法郎。2013年非持续性经营业务净利润包括账面损失、项目和雇员离职费用,以及与洗涤及中间体和皮革服务业务剥离相关的货币换算调整。

展望——聚焦绩效、增长和创新

2014年,科莱恩预计商业环境依旧充满挑战,全球经济发展多样化,货币市场不稳定。预计新兴市场的经济环境依旧有利于发展但极为复杂,发达经济体,特别是美国将维持适度增长。在这一背景下,科莱恩将重点发展四大业务领域,并继续加强成本管控。

对于2014年全年,科莱恩预计将实现低个位数的销售增长,扣除特殊项目的影响EBITDA率也有望高于2013年。

科莱恩确定其中期目标是成为特种化学品行业的领军者之一。这意味着,公司需要在2015年及未来将扣除特殊项的EBITDA率提高至16%至19%的范围内,并使投资回报率(ROIC)高于同业平均水平。