第一部分 本周期货行情

因利比亚局势等提振,原油WTI价格周四收至两年半高位;尽管石脑油及MX价格继续上涨,因乌石化和韩国S-OIL装置开出,而PTA装置又值检修集中期,需求不利,使PX价格继续下滑,对PTA的支撑力度继续下降,另外下游对行情无信心对原料采购情绪低落,PTA价格继续下挫的可能性,但由于刚性需求仍然存在,且春季需求高峰在即,下跌可能以波幅慢跌为主。TA1109在11000-10000之间有较强支撑。

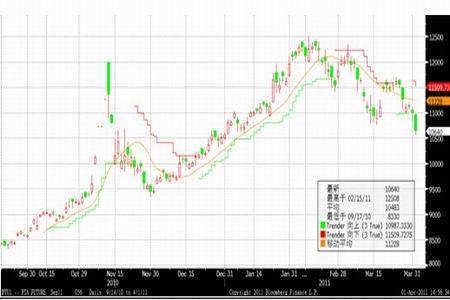

图1: 郑州商品交易所主力合约TA1105价格走势图

图为郑州商品交易所主力合约TA1105价格走势图。(图片来源:Bloomberg,中期研究院)

第二部分 本周现货行情

一、 现货商家开始积极出货

本周,国家外汇管理局关于进一步加强外汇业务管理有关问题的通知,带动国内部分商家开始积极出货,尤其外盘货源最为明显,市场气氛大幅下滑。上午市气氛一般,内盘商家低价出货意向不大,报盘在11450-11500 元/吨,部分工厂递盘至11400 元/吨,成交商谈可能在11450 元/吨,中午前后PTA内盘气氛明显下挫,并且随着期货下滑,市场部分报盘降至11400 元/吨左右,买家接盘明显观望,主动递盘稀少,成交基本停滞,等待事态稳定。早盘PTA 外盘继续下滑,报盘至1490 美元/吨,由于受国家外汇局通知影响,商家出货意向增加,但市场气氛大幅下挫买盘缩手观望,接盘意向不大,多数等待事态明朗,少量台产在1480-1485 美元/吨商谈。午后PTA外盘继续下滑,市场缺乏明确递盘,买盘信心继续下挫,少量货源低价成交,但中小贸易商出货意向较大。一单台产保税1480 美元/吨成交,一单台产船货1470 美元/吨成交,一单韩产在1465 美元/吨成交。

第三部分 上下游分析

一、 上游情况

1、 利比亚局势持续紧张,国际原油价格反弹

1月下旬受到埃及局势影响,布伦特原油期货被推高到每桶100美元上方,3月上旬利比亚紧张的局势又将西得克萨斯轻质原油期货推高到每桶100美元以上。自2月15日利比亚出现混乱以来,纽约轻质原油期货已经上涨了25%。然而市场前景不确定性让投资者入市谨慎,欧美原油期货交易清淡。库欣地区原油库存创历史记录,纽约轻质原油期货受到打压。但是纽约原油近月期货从周二的每桶102.70美元低点寻求支撑而反弹,利比亚和中东局势将持续紧张,且美国经济数据改善将油价推涨到2011年以来高点。国际油价已经连续7个月上涨,3月份纽约轻质原油期货上涨了10%,布伦特原油期货上涨4.97%,3月均价分别比去年同期高21.69美元和34.74美元。第一季度纽约轻质原油近月期货和布伦特原油近月期货分别上涨了15.34和22.61美元。

截止4月1日的一周,纽约商品交易所轻质低硫原油首月期货每桶结算均价105.032美元,比前一周高1.282美元,结算价最高每桶106.72美元,最低每桶103.98美元。伦敦洲际交易所布伦特原油首月期货每桶结算均价115.608美元,比前一周高0.436美元,结算价最高每桶117.36美元,最低每桶114.8美元。

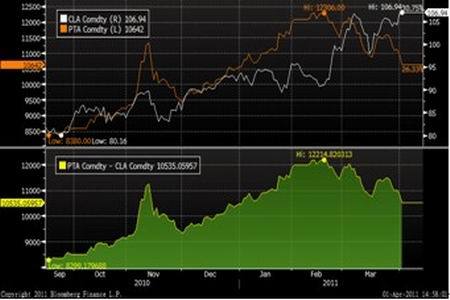

图2: 美原油期货价格

图为美原油期货价格走势图。(图片来源:Bloomberg,中期研究院)

图3: 美原油期货和PTA期货价差

图为美原油期货和PTA期货价差走势图。(图片来源:Bloomberg,中期研究院)

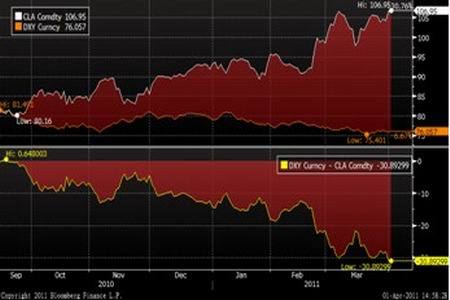

图4: 美原油期货和美元价差

图为美原油期货和美元价差走势图。(图片来源:Bloomberg,中期研究院)

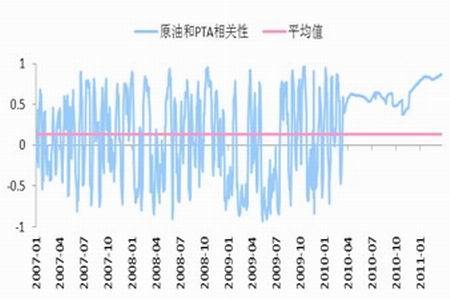

图5:美原油和PTA相关性

图为美原油和PTA相关性走势图。(图片来源:路透,中期研究院)

2、 PX暴涨后回落

日本地震后,因亚洲供应格局被打破,PX价格暴涨,与此同时,我国PTA生产加工成本上涨,同时亚洲PTA现货价格坚挺,这也是在地震后一段时间内PTA期价相对坚挺的一个直接原因。PX价格近期开始振荡回落,直至6月份PX价格都将很难出现大幅上涨。主要是因为随着乌石化100万吨的产能投产,4月份前后韩国S-OIL新装置投产及中海油惠州等装置开工恢复,国内外PX的供应增加将弥补日本产量的下降。且目前PX的加工利润保持在历史高位水平,在下游成本传递不畅的前提下,PX企业主动上调价格的意愿并不强,因此在6月份PTA新产能投产之前PX价格将有可能继续振荡走低。

二、 下游情况

1、 聚酯

(1)聚酯切片市场僵持依旧

本周聚酯产品库存高企,需求不振,旺季不旺,产品成交重心下移明显,对市场信心打压明显。据统计,江浙市场主流工厂涤纶POY库存一般在10-15天,少数较高在20天附近;涤纶DTY库存目前萧绍地区多数工厂在20天附近,少数小工厂较低15天;FDY库存较高,一般14-18天,较高在20天或以上,个别25天以上。因目前聚酯产品价格都是历史高位运行,同样库存数量聚酯产品占用资金量压力较大;虽然下游织造工厂刚性需求存在,开机率基本正常,因涤纶长丝价格相对高位,成本压力明显,生产信心普遍不足。迫于资金压力,部分涤纶长丝工厂特别是涤纶FDY工厂纷纷大幅降价促销。伴随降价促销的同时,并没有跟随市场成交量的放大,反而库存数量持续增加,后续涤纶长丝工厂压力相对较大。

(2)涤纶短纤市场产销一般

按往年惯例,3-5月纺织行业是传统春季产销旺季,然而今年3月份以来,涤纶短纤市场行情一路向下,成交重心从2月底的15000元/吨附近,回落至目前的14300-14500元/吨现款出厂,跌幅在4%左右。目前,涤纶短纤厂家库存高企利润微薄,市场观望等待的销售旺季未能如期而至。进入3月份以后,棉花与涤纶短纤的价格差距相对拉大,而二者的高位价差对持续下滑的涤纶短纤市场支撑作用甚微。目前涤纶短纤仍处高位,下游产销压力之下,终端企业由高价棉花转向涤纶短纤的需求不再明显。

(3)涤纶长丝市场利润下滑

由于节能减排因素,各主要织造基地开机率小幅下浮,盛泽喷水织造开机率估计在8成左右,长兴周边地区喷水开机率大约在65%左右、喷气织造开机率在83%左右,吴江、海宁地区经编机开机率在85%左右。虽然一般来说,随着清明小假期的来临,市场将会出现一波备货小高潮,但今年并不能寄予过多期待。尽管当前下游织造、加弹企业的原料库存在低仓位,但因本身产品利润大多不佳,且对原料多有畏高的心理,在缺乏投机性需求下,市场很难出现集中性的连续性采购。

第四部分 后市展望

综上所述,PTA中长期走势令人担忧。其一,紧缩政策对包括PTA在内的大宗商品价格施加下行压力。面对通胀压力,世界各国纷纷通过不同的紧缩政策来应对。从2010年10月20日至今不到半年的时间,中国央行先后三次加息六次提高存款准备金率,欧洲央行多次表达抗击通胀决心,美国圣路易斯联邦储备银行总裁布拉德表示,美联储6000亿美元资产购买计划可能削减约1000亿。而且世界范围内不断强化的紧缩政策一方面持续回收当初因为挽救金融危机而放出的巨大流动性,一方面对目前尚在恢复之中的世界经济造成不利影响,两方面合力终将对大宗商品价格造成下行压力。

其二,下游纺织行业增速放缓。今年以来我国纺织服装行业出口因为成本问题及人民币升值而放缓,不少中小纺织企业停工停产,国外订单部分流向东南亚等国家。据海关统计,我国2011年前两个月纺织品服装出口金额同比增长13.75%,增速较去年同期下降5个百分点,与此同时越南2011年前两个月纺织品服装出口同比增长54%。截至3月29日,江浙织机开工率仅回升到70%,而去年同期为78%。预计在日本地震影响下,我国今年纺织品服装出口增速将回落到10%以下,中长期利空PTA。因此,PTA期价仍处于中级振荡下跌趋势之中,TA1109合约有望回到1万左右。操作上建议,做空1109合约,也可以辅以少量1105合约多单对冲。