3月上旬,PTA呈现高位回落走势,郑商所PTA 1105期货合约价格逐步回落至11200元/吨一线;PTA现货价格呈震荡小跌走势,现货商谈价在11450元/吨左右,外盘价格也逐步回落至1500美元关口。

1、政策紧缩预期继续压制市场

从两会上传达出的信号来看,总体宏观调控政策中性略紧的基调未变。国家统计局公布的数据显示,2月CPI同比涨4.9%, PPI同比涨7.2%,两者创去年5月以来最高水准,其中PPI的上涨速度是两年多来的最高点。目前国内通胀形势依然严峻,固定资产投资增速维持20%以上高位,然而居民消费增速只有15.5%的同比涨幅,明显低于2010年第四季度平均18%的增速。预计央行的紧缩政策将会持续,上半年将会加息两次。政策紧缩预期将继续对商品市场形成压制。

2、日本地震引发PX走高

PX方面,亚洲几大主流供应商一致将3月PX合同结算在1655美元/吨,较2月ACP上调了35美元/吨。现货方面,日本地震导致当地部分炼油、PX装置停车,亚洲PX现货估价回升至1650美元/吨FOB韩国。上游石脑油收于985美元/吨CFR日本,目前石脑油和PX价差在600美元/吨以上,超出基准价差2倍以上,远远超出历史平均水平,PX生产商利润依旧丰厚。在这种情况下,厂商主动大幅上调PX价格将成本进一步传导至下游产业的动机并不足,但在供应依旧偏紧的状况下,日本地震带来亚洲地区PX贸易商的炒作机会,可能重新触发PX上涨行情,从而对短期PTA走势构成一定支撑。

3、PTA装置检修 供应仍趋偏紧

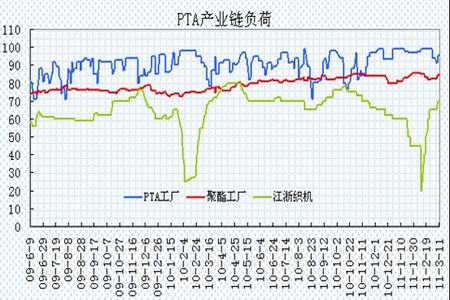

截至3月14日,PTA工厂负荷指数达到95.5%,聚酯工厂负荷指数为84.6%,江浙各主要织造基地的开机率逐步恢复,江浙织机负荷指数为70%。3-4月份中国大陆、韩国、台湾地区一部分PTA装置有安排轮流检修,同时3-4月份有一部分新的聚酯装置计划投产,使得部分时间段PTA的供需格局相对紧张,在PTA现货供应面略显偏紧的预期下,3月份聚酯原料大幅下行的可能性不大,聚酯原料将继续维持坚挺或震荡,当然不排除在此高位上仍有一波向上的行情,总之3月份的聚酯原料成本将依然处于高位。由于今年下半年6月开始,几套大的PTA装置将陆续集中投产,这将一定程度上缓解PTA上半年现货供应略显偏紧的现象,不排除一些投机者在期货上提前做空PTA远月合约,远月合约可能存在下行调整的风险。

图为PTA产业链负荷走势图。(图片来源:瑞达期货)

4、下游表现谨慎 需求恢复缓慢

下游方面,江浙聚酯市场继续横盘,交投气氛不理想,局部地区有一定商谈优惠。瓶片暂稳于14300元/吨,切片暂稳于13675元/吨,涤短价格暂稳于14900元/吨。江浙地区织机开工率维持在70%左右,与去年11月中旬的水平相当。下游市场对涤丝观望心态仍较重,对高价涤丝的抵触情绪犹存。织造厂家对涤丝采购谨慎,绝大部分的织造厂家、加弹企业对购料采用“以产定量”运作,对涤丝的购买力不高。目前,下游需求恢复仍较迟缓,压制PTA的上行空间。

5、生产商维持高利润 PTA现货小幅下调

当前PTA现货市场行情表现清淡,价格重心小幅回落,受下游返工较慢因素影响,备货需求并未及时跟进,纺织产品销售清淡,高价原料难以向下游转嫁,以致下游市场难以承受高价格PTA;加之通货膨胀的加剧,导致PTA下游市场受各种因素影响迟迟未能有效启动。由于PX、PTA以及聚酯产能投放进度的不同,年中前PTA供需依然偏紧,PTA生产商保持较强议价能力,中石化、BP珠海、翔鹭石化3月PTA合同报价上调至12000元/吨,当前PTA生产成本大约在9600元/吨左右,生产商现货利润维持在较高水平,这可能使得远月合约面临套保抛压。

图为PTA价格与利润走势图。(图片来源:瑞达期货)

国内通胀形势依然严峻,政策紧缩预期压制PTA市场做多信心;欧元区债务危机以及日本大地震也加剧国际市场动荡,宏观方面令商品市场在高位继续承压。供需方面,虽然PTA装置开工率维持高位,但3-4月份部分PTA装置将安排轮流检修,短期供应有望维持偏紧格局,同时日本地震推动亚洲PX价格回升,这对PTA近月合约构成一定支撑。而在下游终端需求并没有明显好转的前提下,下半年PTA新产能逐步释放,远月合约将继续承压,PTA期价有望呈现近强远弱格局,整体上PTA市场行情将以10000-12000区间震荡为主。