石化

4月以来,上海燃料油期货价格走势再次背离于WTI原油期价,相关性系数为负的0.23。而今年前两个月两者也一度负相关,当时燃油消费税增收促使燃料油期价逆国际油价走强。一次次的背离以及相关程度降低表明:上海燃料油期价正逐渐从国际油价的“影子市场”中摆脱。

统计数据显示,2004年12月1日至2009年4月15日,上海燃料油期价与WTI原油期价相关性系数为0.93,而2009年以来两者相关性系数下降至0.62。同样,沪燃料油期价与新加坡基准180CST燃料油现货价相关程度也在降低,相关性系数由2005年至2008年间的0.94下降到今年以来的0.50。笔者认为,近期上海燃料油期价背离国际油价主要是受两大国有石油公司推升汽、柴油价格以及燃油企业成本高企影响。

波动反映成品油调价预期

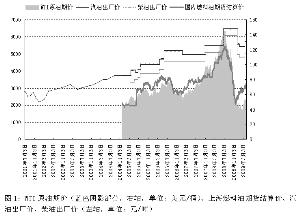

成品油中,燃料油已率先实现价格市场化,上海燃料油期货价格成为现货价格的指引,而汽油、柴油价格仍受国家控制。2009年3月中旬以来,中石油、中石化多次联手上调各地汽、柴油批发价,至今柴油批发价已被推高900元/吨。国家发改委调整汽、柴油价格会参考两大石油公司的申请,两大石油公司推价以及“以20天为周期对国际油价进行评估”的新规带来的调价预期强烈,影响上海燃料油期价走势,如图所示。

从图中可以看出:第一,2001年至2009年间,国内汽、柴油价格调整20余次,但调整均落后于国际油价变动;第二,沪燃料油期价的波动幅度小于国际油价,因为其受制于国内汽、柴油价格的影响;第三,上海燃料油期价对汽、柴油调价消息往往提前反应,越临近国家公布调整时间其价格波动就越大,一旦消息公布期价则反向调整。

需求低迷压制迟迟未能体现

两大石油公司推高汽、柴油批发价,并不能代表需求好转。需求复苏至少需两项指标好转:一是炼厂开工率持续回升,然而目前华南炼厂开工率仍处于30%左右的低位;二是库存量减少,4月10日的数据显示华南库存为80万吨高位,山东主要港口总库存也维持在104万吨高位。非但如此,新的燃料油消费税政策对需求的压制效应已开始显现,加上工业增速放缓,第一季度广东省燃料油需求同比下降30%,山东等其他主要消费区的燃料油消费下降幅度更大。3月份我国燃料油进口环比可能减少30%至162万吨,而前2个月燃料油进口暴增则是因为进口商在1月1日消费税上调前大量订货所致。

然而,需求低迷却未能扭转上海燃料油期价的强势。消费税征收给现货进口商多增约700元/吨的成本。此外,进口价格与国内销价倒挂也反映企业成本高企。最新数据显示,新加坡混调180CST燃料油进口理论成本为3400元/吨,而华南市场燃料油估价在3050元/吨,倒挂严重。即使是燃料油中需求最好的船加油,亦存在价格倒挂。进口成本偏高,燃料油需求企业改用国产燃料油,但大部分国产燃料油品质不符合上海期货的交割标准,使得贸易商或生产商不敢贸然在期货市场卖空套保。空头的缺位,也是造成上海燃料油期价相对强势的原因。

上海燃料油期价与国际油价的背离,愈发体现其中国定价能力。然而,成本制约使得上海燃料油期价对中国燃料油市场的供需状况还不能充分反映。

注:本网转载内容均注明出处,转载是出于传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。